7 февраля прошел вебинар Pravo Tech, где Павел Зюков — управляющий партнер и руководитель налоговой практики юридической компании Coleman Legal Services — поделился актуальной судебной практикой по налоговым спорам за 2022 год.

Рассмотрим несколько споров бизнеса с налоговыми органами, которые имеют важное значение для формирования судебной практики в 2023 году.

Привлечение должностного лица из-за несвоевременного представления сведений в ПФР (Постановление Конституционного Суда РФ от 20.10.2022 № 45-П)

Обстоятельства спора: Компания направила в ПФР отчетность. Обнаружив ошибку в документах, организация дополнила сведения, но представило их уже с просрочкой. В итоге организацию-работодателя не привлекли к ответственности, так как исходные данные были поданы в срок. Однако налоговые органы оштрафовали главного бухгалтера как должностное лицо, отвечающее за представление сведений.

Исковые требования: проверить на соответствии Конституции РФ ч.1 ст. 5.33 2 КоАП РФ в редакции, действовавшей до вступления в силу Федерального закона от 1 апреля 2020 года № 90-ФЗ «О внесении изменений в Кодекс Российской Федерации об административных правонарушениях».

Судебное решение: КС РФ признал положения ч.1 ст. 15.33.2 КоАП Российской Федерации не противоречащими Конституции РФ. Суд указал, что одни и те же фактические обстоятельства не должны приводить к наступлению разных последствий. Если в судебном акте действия организации не квалифицировали как нарушение, то налоговая обязана обосновать возможность применить нормы в отношении должностного лица. При этом, даже установив наличие оснований для привлечения к ответственности, его могут освободить от нее ввиду малозначительности правонарушения и ограничиться устным замечанием.

Искусственное деление единого бизнеса как способ ухода от налогообложения (Определение СК по экономическим спорам Верховного Суда РФ от 17.10.2022 № 301-ЭС22-11144 по делу № А43-21183/2020)

Обстоятельства дела: в ходе проверки налоговый орган установил, что организации, входящие в группу компаний, осуществляли единую хозяйственную деятельность, но были зарегистрированы в качестве отдельных компаний с целью применения специального налогового режима в виде УСН. По результатам проверки компанию-организатора привлекли к ответственности и доначислили налоги.

Исковые требования: признать недействительным решение налоговой службы.

Судебное решение: принятые судебные акты отменить, дело направить на новое рассмотрение. ВС РФ установил, что при выявлении схемы дробления бизнеса налоговый орган должен учитывать не только доходы всех организаций, но и их расходы, включая уже уплаченные налоги. Поэтому выявление необоснованной налоговой выгоды не предполагает определения налоговой обязанности в более высоком размере, а может служить основанием для доначисления суммы налога, подлежащей уплате в бюджет так, как если бы компания не злоупотребляла правом.

Формальное привлечение взаимозависимых компаний как схема уклонения от налогов (Определение СК по экономическим спорам Верховного Суда РФ от 21 июля 2022 г. № 301-ЭС22-4481 по делу № А29-2698/2020)

Обстоятельства дела: по результатам проверки налоговый орган сделал вывод о создании компанией схемы уклонения от налогообложения путем формального привлечения взаимозависимых индивидуальных предпринимателей. Это позволило организации разделить доходы от осуществления деятельности с целью сохранения возможности применения специального налогового режима.

Исковые требования: признать недействительным решение налоговой службы. Компания указала, что ее налоговые обязательства определены без учета уплаченных предпринимателями сумм налога.

Судебное решение: принятые судебные акты отменить, дело направить на новое рассмотрение. ВС РФ отметил, что суммы налогов, уплаченные участниками группы в отношении дохода от искусственно разделенной деятельности должны учитываться при определении размера налоговой обязанности (недоимки) по общей системе налогообложения компании-организатора группы.

Применение налоговой реконструкции (Определение СК по экономическим спорам Верховного Суда РФ от 12.04.2022 № 302-ЭС21-22323 по делу № А10-133/2020)

Обстоятельства дела: в 2016 году компанией были заявлены налоговые вычеты по НДС по сделкам (договорам подряда) с ООО «Байкалремстрой». Налоговым органом при проверке установлено, что компания с указанным контрагентом сделок не совершала, спорные подрядные работы выполнялись силами сотрудников самой организации.

Общество выводы налоговой не оспаривало, однако отметило, что налоговый орган признал факт выполнения работ и объем строительных материалов. Компания представила уточненные налоговые декларации по НДС, в которых налог уплачен без учета взаимоотношений с ООО «Байкалремстрой». При этом компания отметила, что имела место поставка асфальтобетонной смеси ООО «ИНИЦ Сершин». Соответственно, ООО «ИНИЦ Сершин», а не ООО «Байкалремстрой» — фактический контрагент.

Исковые требования: признать недействительным решение налоговой службы.

Судебное решение: принятые судебные акты отменить, дело направить на новое рассмотрение. ВС РФ пришел к выводу, что налоговому органу и судам надо было оценить доводы компании о том, что она раскрыла реального контрагента, у которого закупала стройматериалы, и имеет право на вычеты по НДС по таким операциям.

Возможно вам будет интересно

- Изменения норм ГК РФ о недвижимости и судебная практика по самовольному строительству

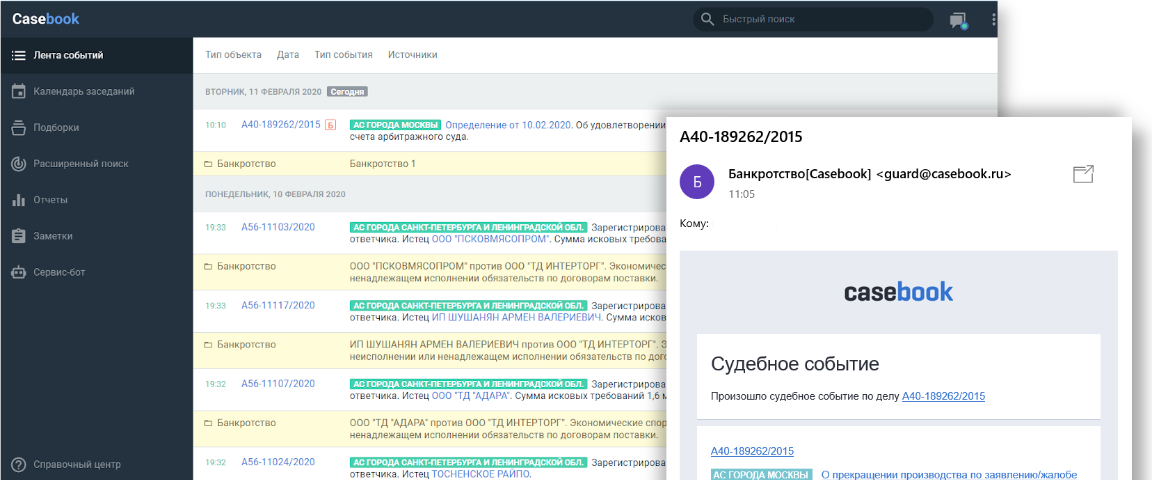

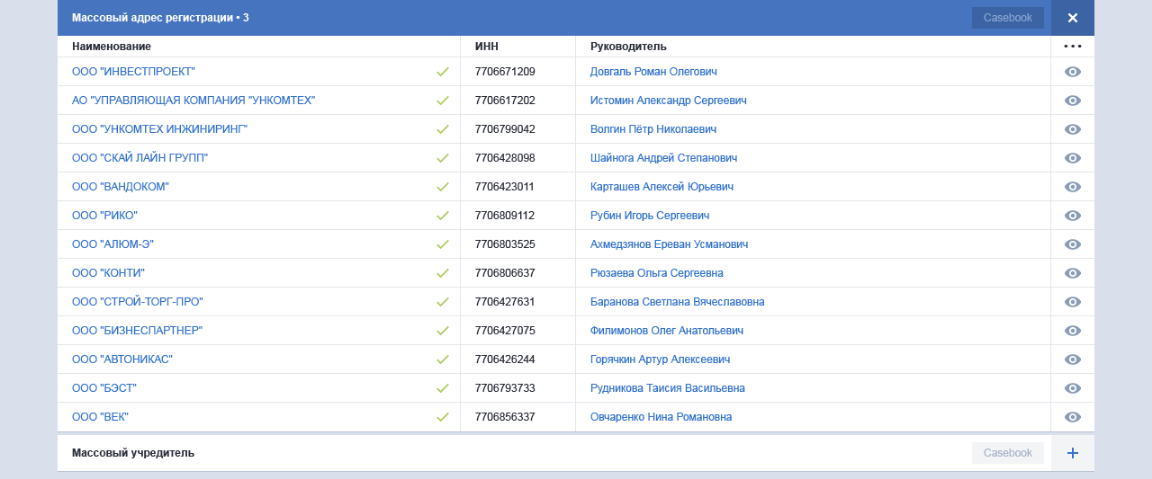

- Как проверить компанию на банкротство в 2023

- Как найти судебные дела контрагента по ИНН

- Как за три минуты найти судебную практику по ст. 54.1 НК РФ